任意整理後に使えるクレジットカードは基本的にないと考えておくべき

任意整理後にクレジットカードを使う方法は、「新規契約をする」「任意整理前から契約していたカードを使う」の2つに限ります。

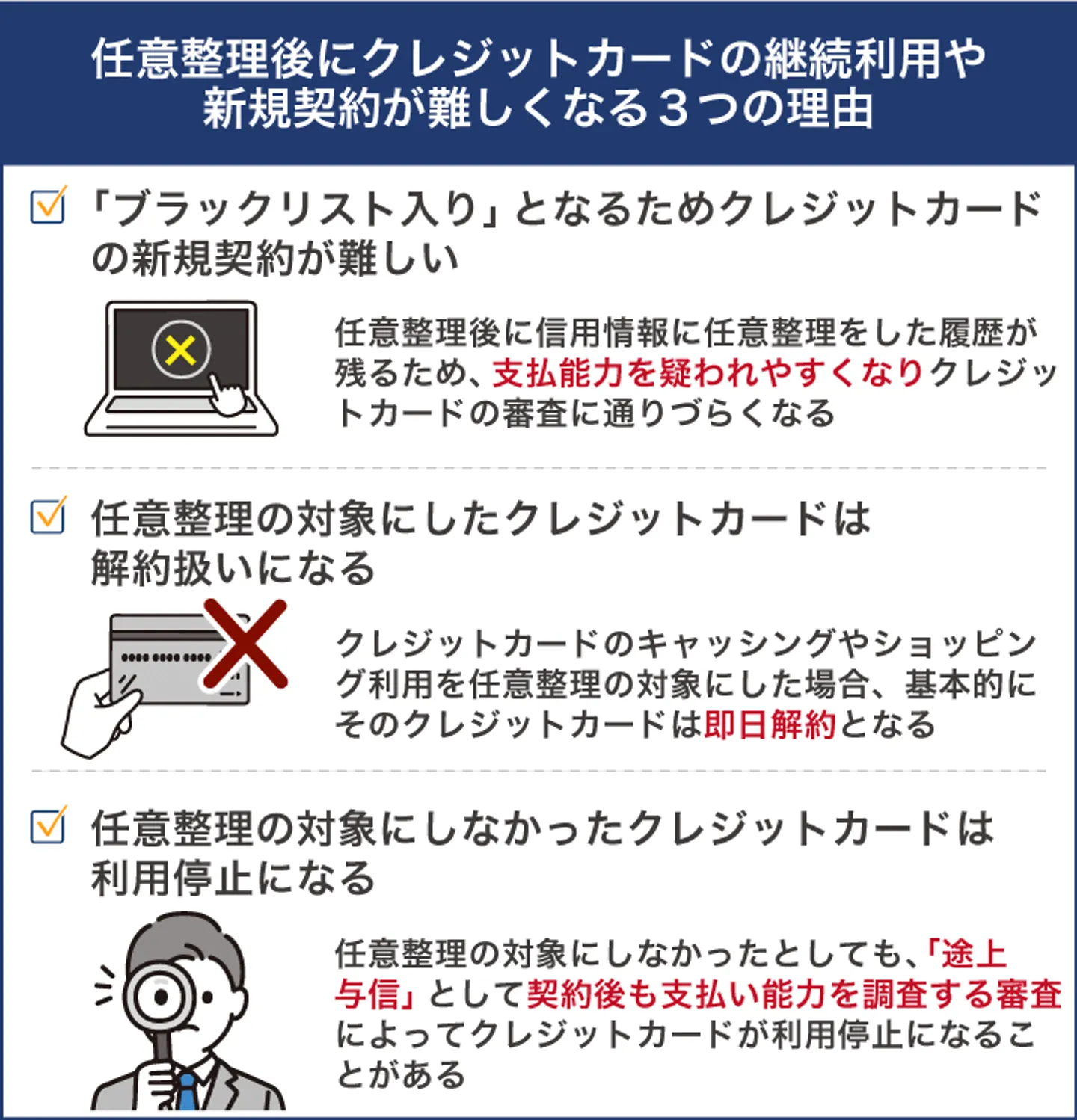

ただし、任意整理後はクレジットカードの継続利用や新規契約が難しいため、任意整理後に使えるクレジットカードは基本的にないと考えておくのが無難です。任意整理後はクレジットカードの継続利用や新規契約が難しい理由は下記のとおりです。

- いわゆる「ブラックリスト入り」となるためクレジットカードの新規契約が難しい

- 任意整理の対象にしたクレジットカードは解約扱いになる

- 任意整理の対象にしなかったクレジットカードも利用停止になる

なお、任意整理から一定期間が経過してブラックリスト入りの状態が解消されれば、クレジットカードの審査に通る可能性はあります。任意整理後もクレジットカードを使いたいと考えるかもしれませんが、一定期間が経過するまではカードを使えないと考えておきましょう。

いわゆる「ブラックリスト入り」となるためクレジットカードの新規契約が難しい

任意整理後は、その履歴が信用情報として登録されます。信用情報とは、クレジットカードやローンの利用履歴のことであり、クレジットカードの審査などで必ず確認されます。

クレジットカードは、利用金額を翌月以降に契約者が支払える前提で作成されます。当然ですが、支払い能力がなければクレジットカードを作成することはできません。

そして、任意整理は借金問題を自力で解決できない時の救済措置の位置付けです。そのため、客観的に見れば「支払い能力がないために任意整理をした」ともいえます。

つまり、任意整理をした履歴が信用情報として残っていると、支払い能力を疑われやすくクレジットカードの審査に通りづらくなるのです。この状態のことを一般的に「ブラックリスト入り」と呼び、クレジットカードだけでなくローンの審査にも通るのが難しいです。

なお、クレジットカードの審査基準が公表されていない以上、任意整理をすると必ずカードの新規契約ができないとは言い切れません。

とはいえ、一般的にも「債務整理をするとクレジットカードが作れない」といわれているように、任意整理後は基本的にクレジットカードを作りづらい状態となります。

そのため、クレジットカードを作れる可能性にかけて申し込むよりも、作れない場合の代替案の利用を検討するのが得策といえるでしょう。

任意整理の対象にしたクレジットカードは解約扱いになる

任意整理は、対象となる債務を自由に選べる手続きです。たとえば、消費者金融・銀行・クレジットカードの3社から借入がある場合、「クレジットカードと消費者金融のみ任意整理をして、銀行は今まで通り返済をする」ということも可能です。

そのため、任意整理をした人のなかには、クレジットカードのキャッシングやショッピングによる利用金額を対象にした人もいることでしょう。その場合、基本的には任意整理をしたクレジットカードは即日解約になります。

前述したように、任意整理後はクレジットカードの審査に通りづらくなるため、任意整理の対象にしたカードを使うのは難しいと言えるのです。

任意整理の対象にしなかったクレジットカードは利用停止になる

「任意整理の対象にしなかったカードなら使えるのでは?」と考えるかもしれません。

確かに、任意整理の対象にしなければ、一時的にはクレジットカードを使えます。しかし、任意整理の対象にしなかったクレジットカードは、いずれ利用停止になると予測されます。

クレジットカードの契約後も「途上与信」という形で審査が行われるのが一般的であり、その際には利用者の支払い能力が調査されます。その際に任意整理の履歴を確認されれば支払い能力を疑われてしまい、クレジットカードが利用停止になると考えられるのです。

また、クレジットカードの更新時にも審査は行われ、審査の結果支払い能力がないと判断されればカードの更新ができません。

つまり、任意整理の対象にしなかったクレジットカードは一時的に使用できますが、途上与信やカード更新の際に利用停止になると予測されるのです。

ブラックリスト状態が解消されれば任意整理後もクレジットカードの審査に通る可能性がある

任意整理後に使えるクレジットカードは基本的にないと言えるのは、ブラックリスト入りの状態であるために支払い能力がないと判断されると考えられるからです。

そのため、ブラックリスト入りの状態が解消されて審査に通過できれば、任意整理後もクレジットカードを使えます。

信用情報を管理している個人信用情報機関の3社が公表しているように、任意整理の履歴は最長5年間登録されます。

※個人信用情報機関名からそれぞれの公式サイトを確認できます。

そのため、任意整理の手続きから5年が経過していれば、ブラックリスト入りの状態が解消されており、クレジットカードの審査に通る可能性があるといえます。

ただし、クレジットカードの審査結果は、申込者のさまざまな情報から総合的に判断されます。任意整理の履歴が消えたからといって、必ずクレジットカードの審査に通るとは限りません。

あくまで、「審査に通るのが難しい状態から任意整理前の元の状態に戻った」という状態であるため、必ず審査に通るとは考えず、審査に不安があるのであれば無理にクレジットカードを申し込むのは避けるのが無難でしょう。

個人信用情報機関に開示請求をすれば任意整理の履歴が残っているかを確認できる

「任意整理の履歴が残っているかを確認したい」という場合、個人信用情報機関に開示請求をしてみてください。開示請求をすれば自分の信用情報を確認できるため、任意整理の履歴が残っているかを確かめられます。

なお、個人信用情報機関はそれぞれ加盟している金融機関が異なります。そのため、開示請求をする場合、任意整理の対象にした金融機関が加盟している個人信用情報機関に申請をしましょう。

※個人信用情報機関名からそれぞれの公式サイトを確認できます。

たとえば、クレジットカードや消費者金融からの借入を任意整理した場合、日本信用情報機構(JICC)が開示請求の申請先となります。

信用情報の開示請求は、「インターネット」「郵送」「窓口」の3種類の方法で行えます。申請手順や必要なものについては、下記の記事で解説しているため、任意整理の履歴が残っているかを確認したい場合には参考にしてみてください。

任意整理後にクレジットカードを使いたいなら代替案を活用する

任意整理後はブラックリスト入りの状態が解消されるまで、基本的にクレジットカードを使うのが難しいです。ブラックリスト入りの状態が解消されるまでは最長5年がかかるため、任意整理直後の場合はクレジットカードの利用を長期間諦めることも考えなければなりません。

とはいえ、キャッシュレス決済のなかには、クレジットカードと同じような決済が可能な方法もあります。そのため、任意整理後も使えるクレジットカードを探しているのであれば、代替案の利用を検討してみるとよいでしょう。

- 家族カードを使う

- デビットカードを利用する

- デポジット型のクレジットカードを利用する

- プリペイドカードを利用する

家族カードを使う

家族カードとは、家族の信用で発行しているクレジットカードに付帯して利用できるクレジットカードのことです。

任意整理を利用してブラックリストに登録されたとしても、家族の経済的な信用には何の影響もありません。家族カードなら通常のカードと同様にクレジット機能が使えるうえに、自身の信用情報に関わらず発行が可能なため、任意整理後にクレジットカードを使いたい場合には得策です。

ただし、メインのカードと利用限度額が共有されるため、家族カードを使いすぎると、契約者が支払いを負担する必要があります。家族に迷惑をかけてしまう可能性もあるため、使い過ぎには十分注意するように家族カードを利用しましょう。

デビットカードを利用する

デビットカードとは、カード決済と同時に銀行口座から引き落としが行われる仕組みのカードのことです。クレジットカードやローンで行われるような審査が不要で作成できるため、任意整理をした後でもデビットカードを作成できます。

クレジットカードのように使用してから支払いまでの期間が空くことがなく、デビットカードを使用して即時に銀行口座から引き落としが行われる仕組みになっています。

現在では、さまざまな場面でデビットカードが使えるようになっているので、任意整理後にクレジットカードを使いたい場合の代替案として十分に活用できるでしょう。

また、銀行口座残高を超えるような決済はできない仕組みになっているので、「知らない間にお金を使い過ぎていた」という事態を防ぐことができます。

デポジット型のクレジットカードを利用する

デポジット型のクレジットカードとは、事前に支払った保証金を担保として、その金額を上限に利用できるクレジットカードのことです。支払い能力の有無ではなく保証金が限度額となるカードであるため、任意整理後でも審査に通る可能性があります。

クレジットカードと同じように決済できるため、「任意整理後にカード決済ができない」などと困った場合の代替案として利用できます。また、カードの使いすぎを防止できるのも、デポジット型のクレジットカードのメリットです。

プリペイドカードを利用する

プリペイドカードとは、利用者が事前に支払った金額を上限として使えるカードのことです。

使い切り型の図書カードやQUOカード、チャージ型のWAONやSuica、VISAなどの国際ブランドがついたものなど、多様なサービスが展開されています。

デビットカードと同じように使い過ぎを防ぐことができるので、任意整理後の家計管理にも役立つでしょう。

任意整理後にクレジットカードを申し込むなら審査通過の対策を講じておく

任意整理後から5年が経過していればいわゆるブラック状態が解消されるため、クレジットカードの審査に通る可能性はあります。とはいえ、審査に通りづらい状態が元に戻っただけであるため、任意整理後から5年が経てばクレジットカードの審査に必ず通るわけではありません。

そのため、任意整理後にクレジットカードを申し込むなら審査通過の対策を講じておくのがよいでしょう。

- 信用情報から返済能力を疑われるような情報が消えてから申し込む

- 任意整理をしていないクレジットカードを申し込む

- 利用限度額を必要最低限で希望する

- 短期間のうちに複数のクレジットカードを申し込まない

信用情報から返済能力を疑われるような情報が消えてから申し込む

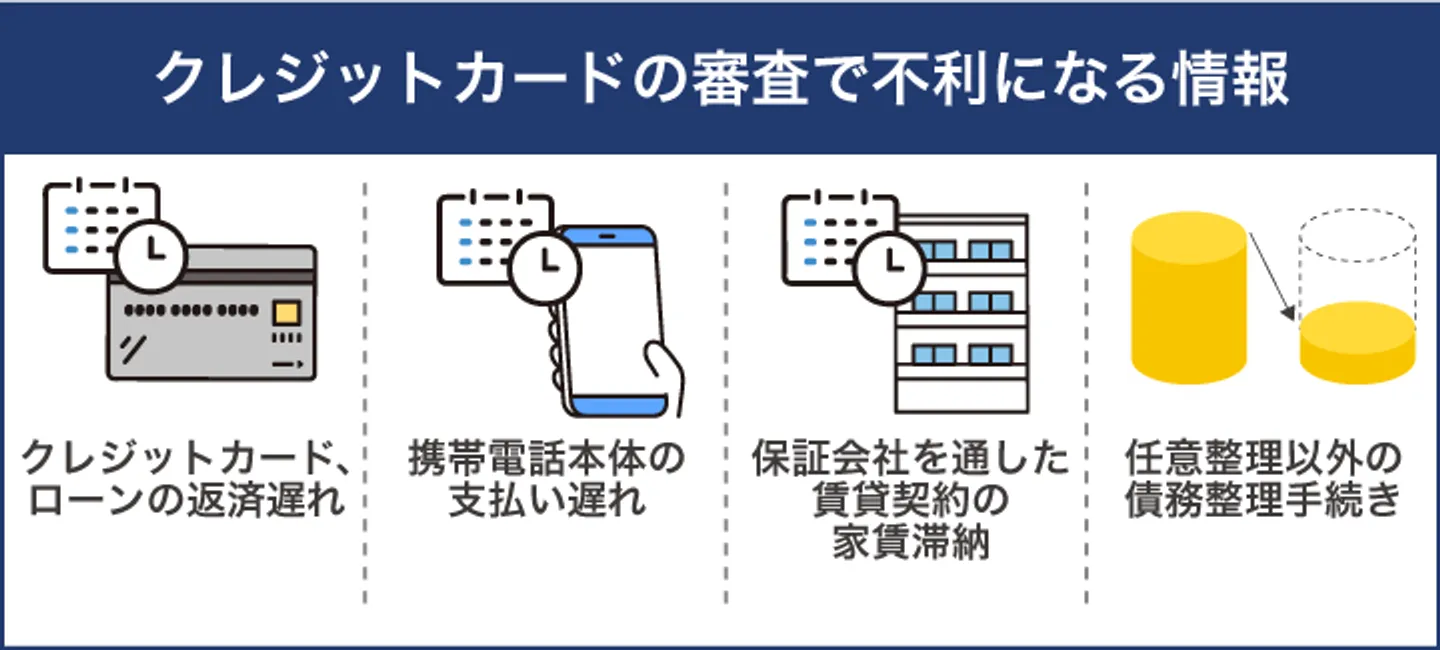

信用情報には、任意整理以外にもさまざまな情報が登録されます。クレジットカードの審査では、信用情報として登録されたさまざまな情報から支払い能力が判断されるため、下記のような情報が登録されていると審査で不利になる可能性があります。

- クレジットカードやローンの返済遅れ

- 携帯電話本体の支払い遅れ

- 保証会社を通した賃貸契約の家賃滞納

- 任意整理以外の債務整理手続き

たとえば、返済遅延も信用情報として登録される情報です。クレジットカードやカードローン、住宅ローンなどの支払いに1日でも遅れるとその履歴が信用情報として登録されます。

返済遅延の履歴は支払い能力を疑われる原因になり得るため、任意整理後にクレジットカードを申し込むのであれば、返済遅延などの経験がないかを確認しておきましょう。

任意整理をしていないクレジットカードを申し込む

任意整理の履歴は最長5年間信用情報として残るため、手続きから5年経過すればブラック状態は解消されます。しかし、いわゆる「社内ブラック」になった場合、任意整理から5年が経った後でもクレジットカードを作れない可能性があります。

社内ブラックは一般的に使われる表現ではありますが、「金融機関独自の顧客リストに債務整理などの事故情報が載ること」というニュアンスで使用されます。

社内で保管する情報であるため、任意整理の履歴が5年以上その会社やグループ会社に残ることも考えられます。そのため、手続きから5年が経ったとしても、任意整理をしたクレジットカード会社とそのグループ会社の審査に通らないことも考えられるのです。

任意整理後にクレジットカードを申し込むのであれば、任意整理の対象としなかったカードを申し込むことも検討してみてください。

利用限度額を必要最低限で希望する

クレジットカードの申込時には、希望する利用限度額を申請します。クレジットカードの審査に通過する可能性を高めたいのであれば、利用限度額を必要最低限の金額で申請してみてください。

利用限度額が高ければ高いほど、相応の支払い能力が求められます。そのため、利用限度額を高めで申請すると、支払い能力を疑われてしまいクレジットカードの審査に落ちる可能性があるのです。

なお、利用限度額はクレジットカードの契約後に増額することも可能です。任意整理後にクレジットカードを申し込む場合、まずは必要最低限の利用限度額で申請をして、必要であれば契約後に増額することを検討してみてください。

短期間のうちに複数のクレジットカードを申し込まない

信用情報には、クレジットカードやローンの申込履歴も最長6か月登録されます。信用情報に複数の申込履歴が残っている場合、「そこまでお金に困っているのか」などと支払い能力を疑われる原因になり得ます。

そのため、任意整理後にどうしてもクレジットカードを作りたいからといって複数のカードに申し込むと、それが原因で審査に通らない可能性もあるのです。

任意整理後にクレジットカードを申し込むのであれば、利用したいカード1つだけに申し込むようにしてみてください。

「審査が甘いクレジットカードなら使える」と考えるのはNG

インターネット上では、「審査の甘いクレジットカードなら任意整理後も作れる」のような情報が見られます。しかし、審査が甘いクレジットカードなら使えると考えるのは避けるべきです。

そもそもですが、クレジットカード会社は審査基準を公表していないのが一般的です。そのため、「どのクレジットカードなら審査が甘い」とは断言できません。

仮に審査が甘いクレジットカードがあったとしても、支払い能力がない人を審査に通すことはありません。任意整理後は支払い能力を疑われやすい状態であるため、審査が甘いといわれるようなクレジットカードに申し込んでも審査に通らない可能性は高いです。

なお、SNSなどでは、「ブラックでもOK」などと宣伝をしてクレジットカードの利用希望者を募っている投稿も見られますが、安易に申し込むのは避けてください。そのような業者はクレジットカード会社ではなく、いわゆる闇金と呼ばれる違法業者の可能性があります。

キャッシュレス化が進む現代で、クレジットカードを使えないのは不便に感じることでしょう。だからといって、安易に「審査が甘い」といわれるようなクレジットカードに申し込むと、審査に通らないどころか違法業者の被害に遭ってしまうリスクもあります。

任意整理後はクレジットカードを新たに作ることではなく、「ブラックリスト状態が解消されるまで待つ」「キャッシュレス決済可能な代替案を利用する」といった対策を検討してみてください。

任意整理後にクレジットカードが使えるか不安なら弁護士に相談を

弁護士に相談すれば、任意整理によって生じるクレジットカードの更新の問題などについてアドバイスをもらえるだけでなく、現在の借金問題の抜本的な改善に役立つメリットが得られます。

任意整理を弁護士に相談する代表的なメリットは以下の5項目です。

- 弁護士に相談すれば任意整理後の生活のアドバイスをもらえる

- 弁護士に任意整理を依頼すれば返済督促が止まる

- 早期に弁護士に任意整理を任せれば債務者にとって有利な結論が得られる

- 弁護士に相談すれば他の債務整理も検討してくれる

- 相談料無料や弁護士費用の支払い方法にも柔軟に対応してくれる

それでは、任意整理を弁護士に相談するメリットについて見ていきましょう。

弁護士に相談すれば任意整理後の生活のアドバイスをもらえる

弁護士に任意整理を相談すれば、任意整理手続きが終了した後の生活の具体的なアドバイスをもらえるというメリットがあります。

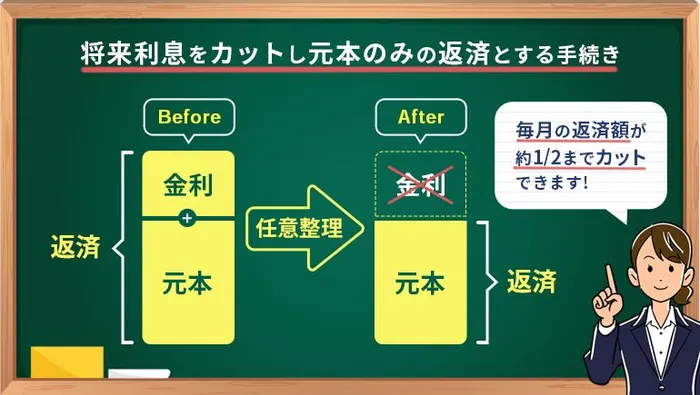

そもそも任意整理では、将来利息や遅延損害金のカットおよび返済期日の延長のみが行われるのが一般的で、自己破産のように借金返済義務が帳消しになったり、個人再生のように借金元本が大幅に減額されたりすることはありません。

つまり、任意整理を利用して債権者との間で和解が成立したとしても、3年~5年の期間をかけて借金返済が続くことになります。

したがって、任意整理がまとまったから借金から解放されるのではなく、むしろ、任意整理がまとまってようやく借金完済に向けた生活がスタートすると考えられます。

任意整理でまとまった返済計画通りに毎月返済を続けるためには、任意整理を利用する前のような生活を続けてはいけません。

毎月の収入を正確に把握する、固定費を整理する、無駄な出費を減らす、生命保険や携帯プランを見直す、不要品を処分する、家計簿をつけるなど、いろいろな生活再建手段を実践することが求められます。

任意整理などの債務整理に慣れた弁護士に相談すれば、任意整理後の生活を確かなものにするためのポイント・コツをリストアップして教えてくれるので、完済までの道筋を明確にすることができるでしょう。

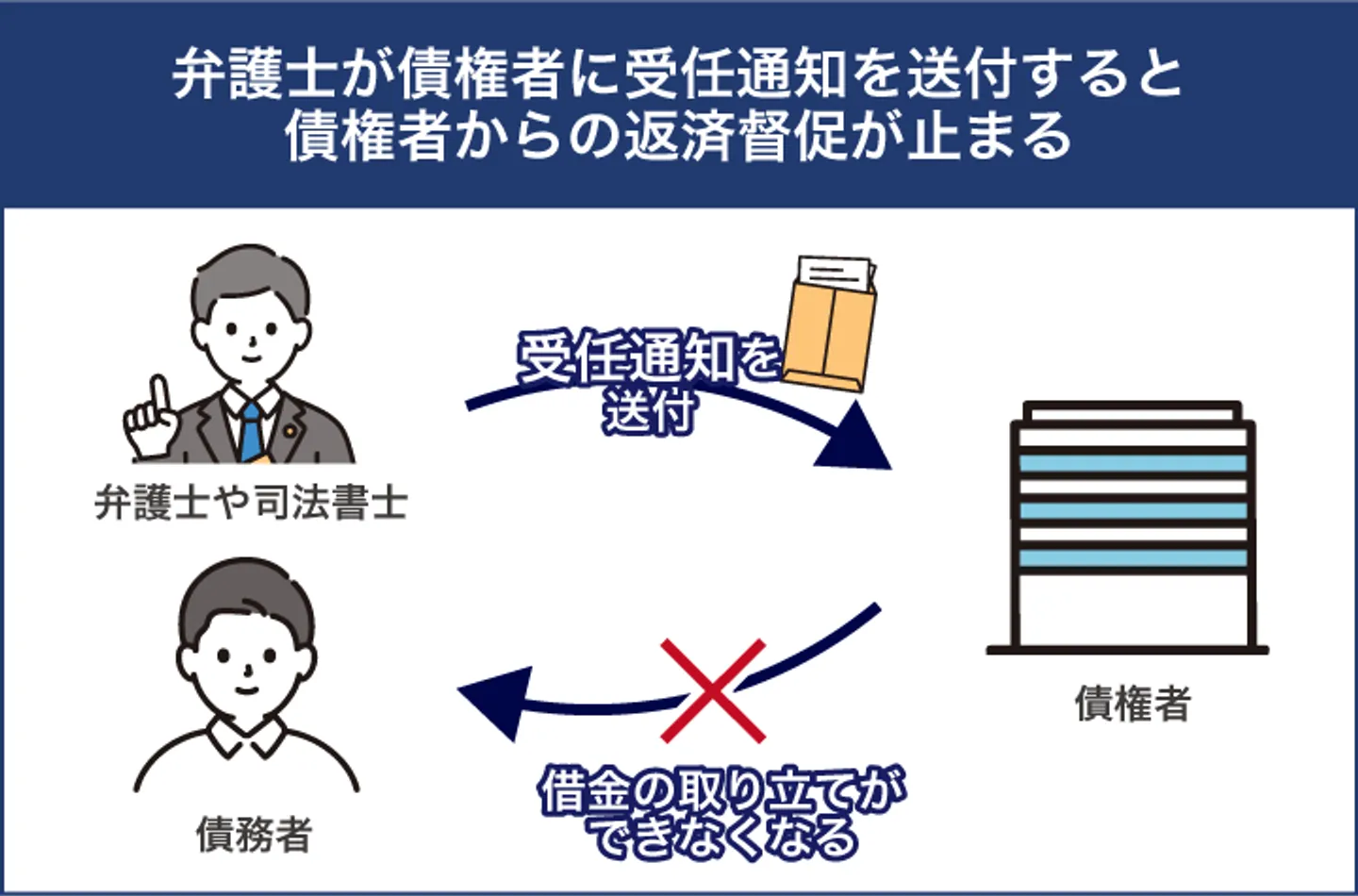

弁護士に任意整理を依頼すれば返済督促が止まる

弁護士に任意整理を依頼すれば、弁護士が受任通知を送付した段階で債権者からの返済督促が止まるというメリットが生じます。

借金を滞納してしまうと、債権者から電話や郵便物による督促行為が繰り返され、債務者は精神的に追い詰められてしまいます。

債務者からの依頼を受けた弁護士はすぐに債権者に対して受任通知を送付、そして、受任通知の送付を受けた債権者は返済督促が禁止されるので、債務者は債権者からの返済圧力から解放されるでしょう。

早期に弁護士に任意整理を任せれば債務者にとって有利な結論が得られる

任意整理を検討しているのなら、できるだけ早期に弁護士に相談するのがおすすめです。債務者自身で任意整理を行う場合と比べると、弁護士に依頼して任意整理をした方が以下の点において有利な結果が得られる可能性が高いからです。

- ①任意整理に早期に着手した方が返済残債を減らせる

- ②経過利息に関する交渉を進めてくれる

- ③債権者を交渉のテーブルに引き出しやすくなる

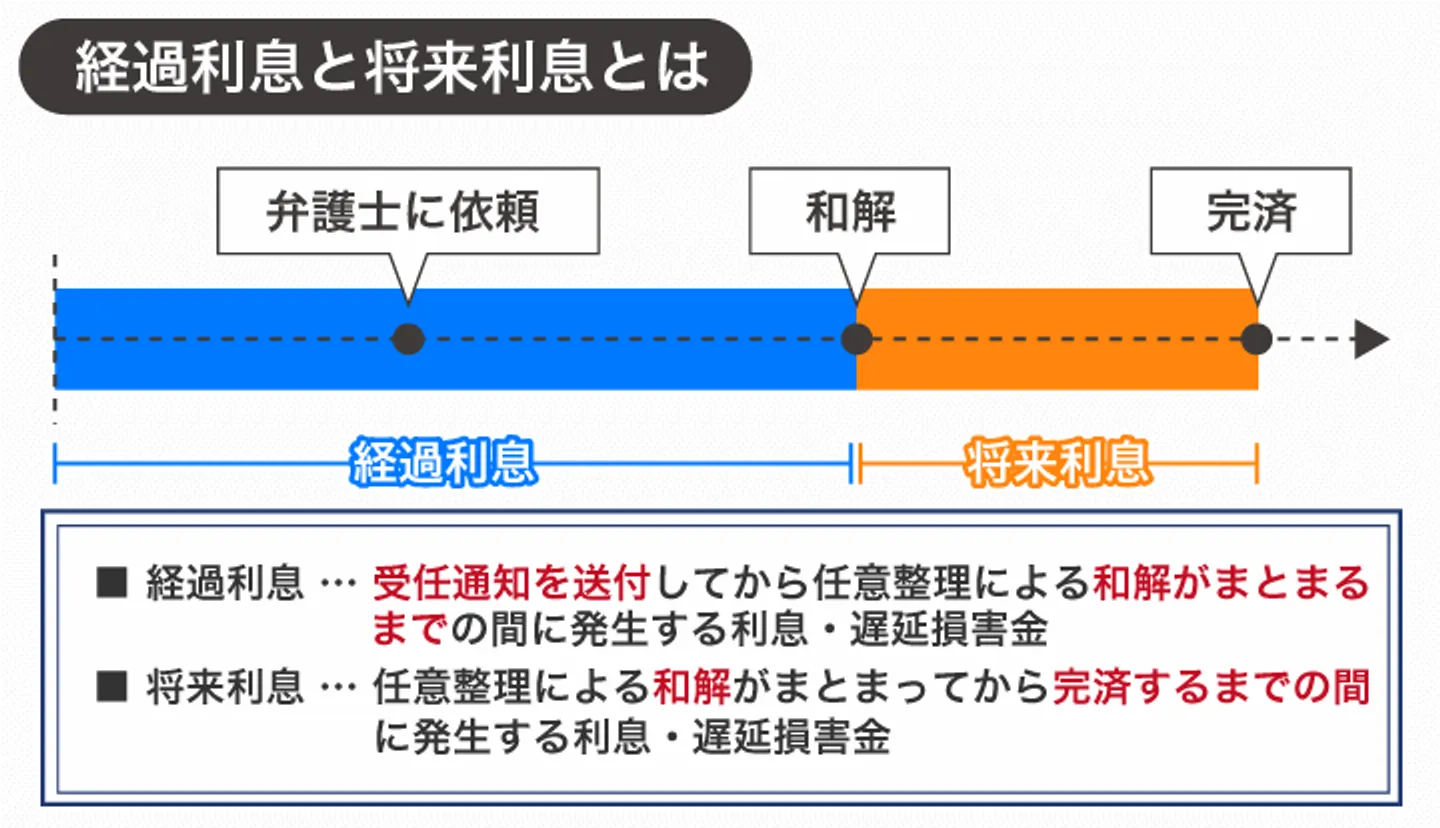

①について、任意整理に踏み切るまでに発生した利息・遅延損害金は借金残債に含まれてしまうので、任意整理でも返済をカットすることができません。

つまり、早期に相談した方が任意整理後の返済残債の金額を減らせるものですし、弁護士に依頼した場合にはよりスムーズに交渉を進めてくれることが期待できるので、任意整理後の債務者の返済負担が軽減されます。

②について、債権者によっては、将来利息のカットは認めてくれるものの、経過利息のカットにはなかなか応じてくれない場合があります。

- 経過利息:受任通知を送付してから任意整理による和解がまとまるまでの間に発生する利息・遅延損害金

- 将来利息:任意整理による和解がまとまってから完済するまでの間に発生する利息・遅延損害金

任意整理の交渉に慣れた弁護士なら、将来利息だけではなく経過利息のカットも交渉材料に含めて対応してくれるので、債務者の負担を軽減できるでしょう。

③について、そもそも任意整理は裁判所を利用しない債務整理手続きなので、債権者には応じる義務が課されていません。

しかし、任意整理に関する経験が豊富な弁護士に任せれば、債務者本人が交渉を進めるよりも、債権者側が交渉に応じやすく、また有利な合意内容を引き出せる可能性が高まるでしょう。

弁護士に相談すれば他の債務整理も検討してくれる

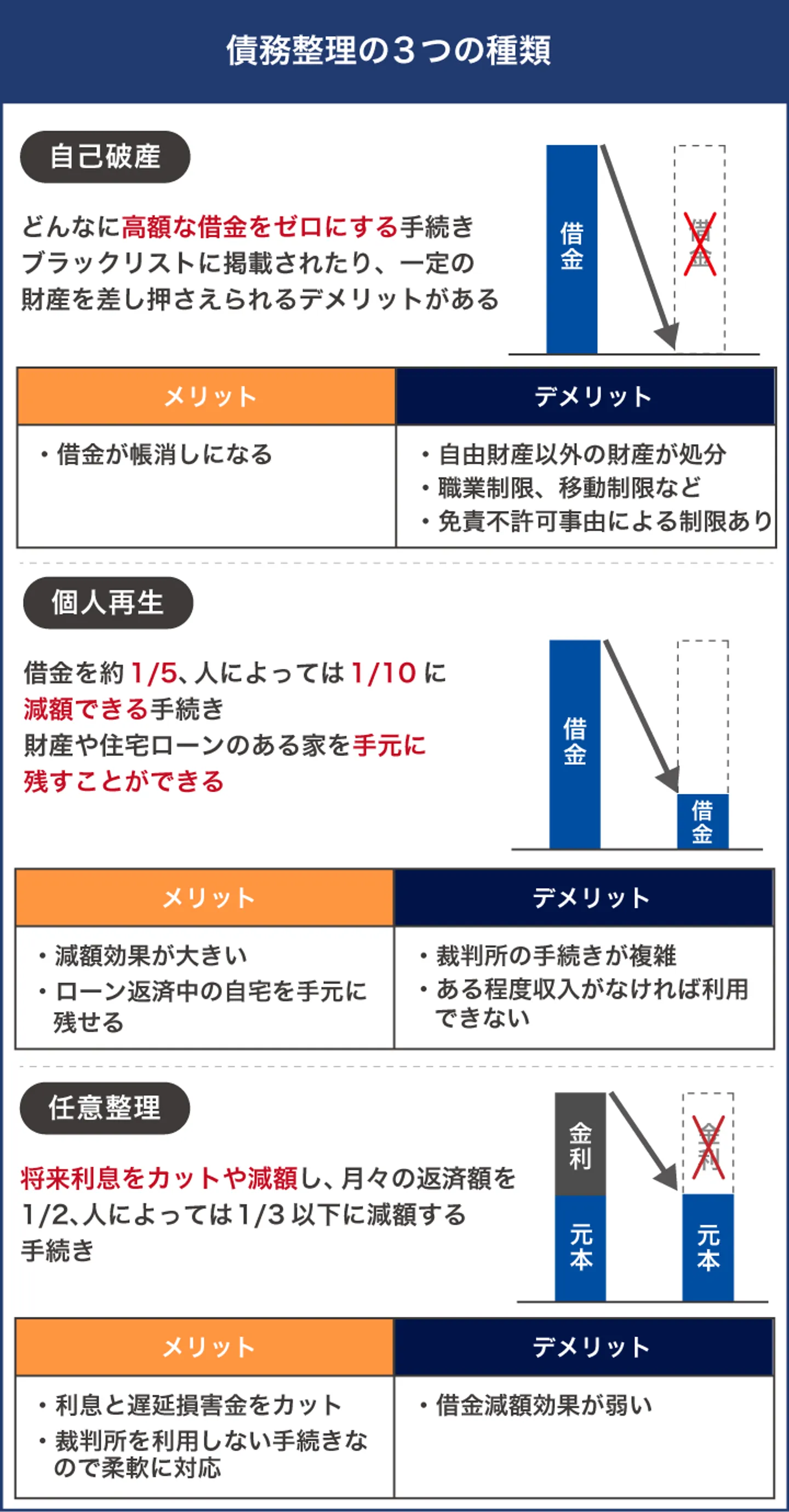

弁護士に相談すれば、任意整理・自己破産・個人再生の中から適切な債務整理手続きを選択してくれるというメリットが生じます。

実は、任意整理・自己破産・個人再生にはそれぞれメリット・デメリットがあり、債務者の状況や希望に応じて取捨選択すべき長所短所が異なるものです。

|

自己破産 |

個人再生 |

任意整理 |

| メリット |

・借金帳消し |

・減額効果が大きい

・ローン返済中の自宅を手元に残せる |

・利息と遅延損害金をカット

・裁判所を利用しない手続きなので柔軟に対応 |

| デメリット |

・自由財産以外の財産が処分

・職業制限、移動制限など

・免責不許可事由による制限あり |

・裁判所の手続きが複雑

・ある程度収入がなければ利用できない |

・借金減額効果が弱い |

借金問題に力を入れる弁護士に相談すれば、長年の経験から債務者ごとに適した債務整理方法をスムーズに進めてくれるので、安心して生活再建のステップを踏み出すことができるでしょう。

任意整理・自己破産・個人再生については、以下の記事でも詳しく解説しています。今後の生活再建プロセス選択のためにどうぞお役立てください。

相談無料・弁護士費用の支払い方法も柔軟に調整してくれる事務所が多い

債務整理に強い弁護士は、債務整理が必要な人の金銭事情を熟知しています。そのため、弁護士費用に関しても分割・後払いなど債務者の状況に応じて柔軟に対応してくれるケースが多いです。

当サイトでは、借金問題の解決に力を入れる弁護士を紹介しています。無料相談もできるので、費用に不安がある場合もお気軽にお問い合わせください。

>>【費用にも柔軟に対応可能】弁護士への無料相談はこちら

まとめ

任意整理後も使えるクレジットカードは、基本的にないと考えておくべきです。任意整理後はブラック状態になり新規発行が難しくなるうえに、任意整理前から利用していたカードも使えなくなるのが一般的だからです。

手続きから5年が経過していればブラック状態が解消されるため、任意整理後もクレジットカードが使える可能性があります。もし、5年の経過が待てないのであれば、デビットカードや家族カードといった代替案を活用するのも手です。

弁護士に相談すれば、クレジットカードが使えなくなる件などを含めて、任意整理でどのような支障が生じるのか、任意整理後の生活再建ではどのようなポイントに注意すれば良いのかなどをわかりやすく教えてくれます。

弁護士に依頼すると返済督促も止まるので、できるだけ早期にご相談ください。

任意整理のよくある質問

なぜ任意整理の対象外にしたクレジットカードも利用できなくなってしまうのですか?

クレジットカード会社は定期的に途上与信といって、利用者の信用情報を確認しています。

その際に、利用者の信用情報に事故情報が載っていると「金融事故を起こした利用者」と認識してクレジットカードの利用を停止するのです。

ブラックリストに載ってクレジットカードが使えないくらいなら、任意整理はしないほうがよいですか?

自力で返済可能な状況なら、任意整理はしなくてもよいでしょう。

しかし、返済が難しいのなら任意整理は検討するべきです。

ブラックリストに載るよりも、借金を滞納するリスクの方が大きいといえます。

まずは一度、弁護士の無料相談を利用してみてはいかがでしょうか。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

任意整理をすると、一生ブラックリストに載ったままなのですか?

いいえ、そのようなことはありません。

任意整理後、約5年でブラックリストからは削除されるので安心してください。

任意整理後、いつからクレジットカードが作れますか?

一般的に、信用情報から事故情報が抹消されるのは任意整理の場合、完済から5~10年後なので、最短で8年後です。

しかし、カード会社の基準にもよるので、任意整理から数年でクレジットカードが作れた事例もあります。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-